「20代で月にいくら積み立てれば安心なのだろう・・・」

「新NISAってよく聞くけど、公務員が投資しても大丈夫なのかな・・・?」

「まだ20代だし、今すぐ始めなくてもいいのかな・・・・」

このような悩みを解決する記事です。

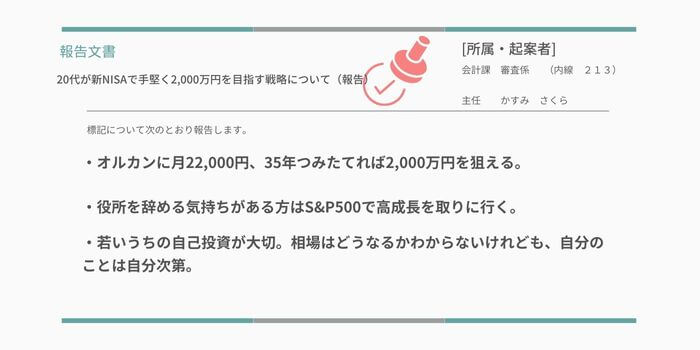

20代の皆さんには時間という大きな強みがあります。月に22,000円、35年つみたてれば2,010万円を狙えますよ。

公務員は投資でお金を増やして大丈夫です。副業にあたらないとされていますので、堂々と行ってください。

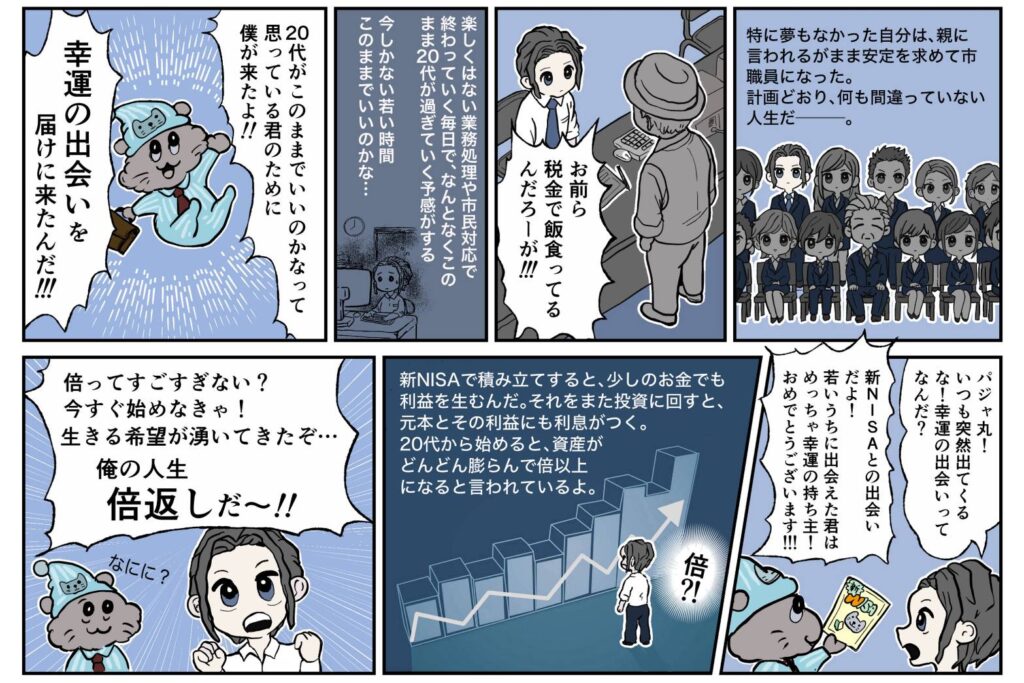

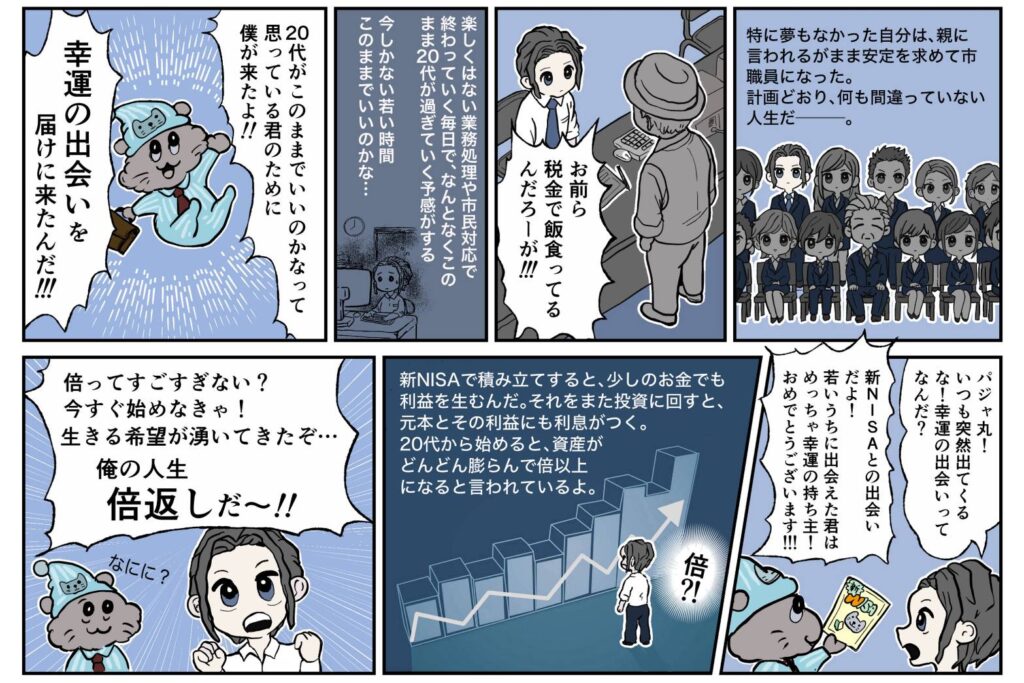

20代のうちに新NISAを知れたこと、これはとってもラッキーなことなのです。

パジャ丸

パジャ丸20代新人の頃は、投資のことも知らずに毎日、先輩職員に愛の鞭で叩かれていたパジャ丸です。語り草になるぐらい凄かったですよ。

あの頃の自分に会えたなら「すぐに投資信託の設定だけはしておいて!」と伝えたいです。

スマホをご利用の方は、タップすると拡大してご覧いただけます。

ご面倒をおかけします。

倍返しだ〜とのことですが、皆さんは72の法則をご存知ですか。72を金利で割ると、投資資金が2倍になる期間を導けます。

たとえば利回りが6%だとすると72÷6で12年ですね。これがもし、低金利の銀行に置いておくだけだったら、生きてるうちに倍にはできません。

今この記事にたどり着いた皆さんは、若いうちに新NISAを知れた「幸運」をぜひ掴んで行動してくださいね。若いうちから新NISAを始めると驚くほどお金を増やせますよ。

この記事の作者

こんにちは、パジャ丸(@pajamaru.koumuin.blend)です。

公益社団法人日本証券アナリスト協会が認定する資産形成コンサルタントの資格を保有しています。

公務員歴は15年。ブログ名を公務員のNISAガイドとしていますが、公務員以外の方も是非お読みください。公務員っぽい硬さをウリにしていますので、職業を問わず初心者が安心して読める記事となっています。

公務員はリスクの少ない職業ですが、頑張って働いたお金を全て銀行に預けておくだけでは心配です。思わず目を背けたくなるような日本経済の低成長や通貨安、人口減少、高齢化・・・

あなたの周りの公務員は、NISAで、しっかり将来に備えているのではないでしょうか?

公務員なら将来もまず安心ですがNISAを始めて万全を期しましょう。月数千円など少額で始めるのも十分に価値アリです。AI関連の株を買って、AIで仕事が減っていくリスクに備える使い方もできます。AIが皆さんの仕事をどんどん奪っていくようであれば、AI株は上がっていくはずですからね。

それでは、パジャ丸は、ふくり先輩に憑依し、市役所会計課で資産形成を教えることとしますので作中でお会いしましょう!

ちょっとお体を拝借、それっ!!

パジャ、いえ、資産形成コンサルタントのふくりです。

よーし、起案するぞ!!

毎月いくら?20代つみたて投資枠の活用法とシミュレーション

毎月22,000円で35年つみたてをして2,000万円を狙います。

つみたて投資枠は資産形成の基盤になります。ここでの投資が、資産形成の全てだと言っても過言ではありません。

つみたて投資枠で長期・積立・分散投資を愚直に行いましょう!

成長投資枠は無視してもいいぐらいです。資産形成はここで仕留める!

ふくり先輩が燃えている。長期・積立・分散投資は大事なことなんですね。いつもの先輩じゃない・・・

✔︎毎月いくら?20代つみたて投資枠の活用法とシミュレーション

・20代の基本戦略!オルカンで2000万円

・役所を辞めることを意識しているなら30代で1,000万円

・筆者の運用状況

20代の基本戦略!オルカンで2000万円

eMAXIS Slim 全世界株式(オール・カントリー)に積立投資をして退職時に2,000万円を目指す。

退職金1,000万円〜2,000万円に加え、年利4%の投資信託1,000万円を保有している状態で退職するということです。

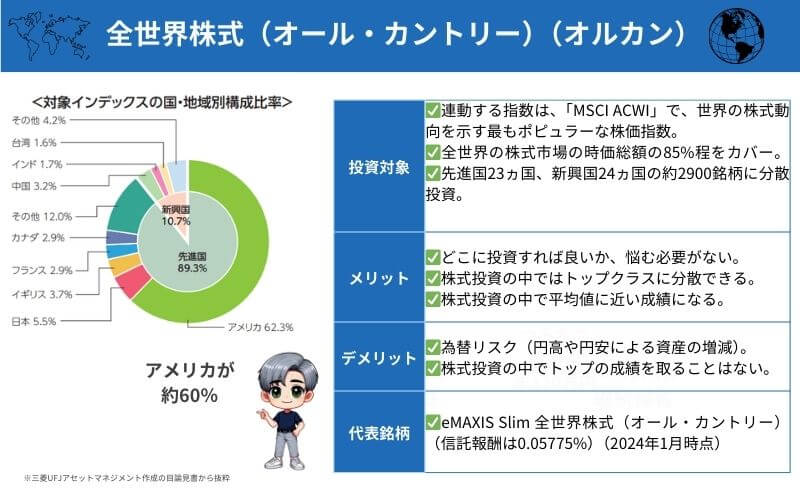

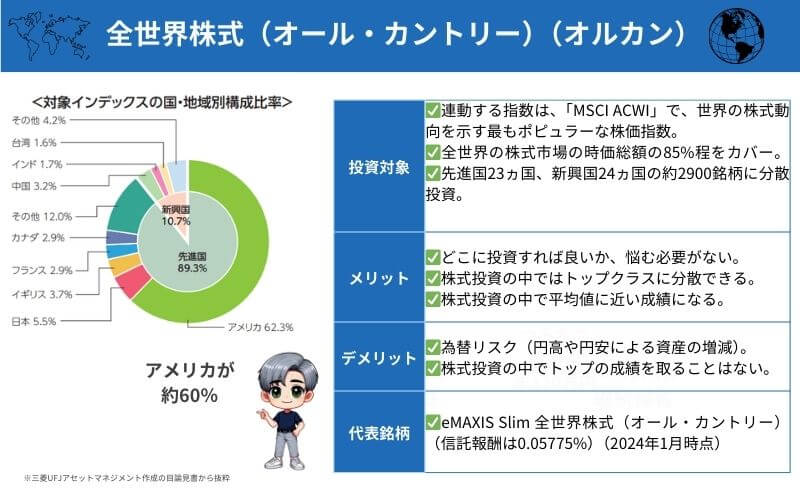

eMAXIS Slim 全世界株式(オール・カントリー)はオルカンの愛称で親しまれているよ。

オルカン投資家ならこれ一冊「ほったらかし投資術」でユニークに説明されていたので紹介します。

かんたんに言えば、日本、先進国、新興国を含む全世界の株式市場にこれ一本で丸ごと投資できる商品です。「夜空に広がる満点の星空をすべて買う」と例えた方がいらっしゃいますが、ロマンチックすぎるかどうかは別として、まさに言い得て妙。そのとおりの商品なのです。

引用|全面改訂 第3版ほったらかし投資術山崎 元 水瀬ケンイチ

79ページより

想定利回りは、財政課の査定並みに厳しく見積もって4%にしました。

全世界株式(MSCI ACWI Index)の過去10年間の平均リターンは9.33%(2024年10月2日時点でMSCI公式サイトから確認)ですが、直近でかなり上がったことなどを考慮し、あえて控えめに見積もっています。

保守的な設定は公務員の性でしょうか・・・。

20代がオルカンに投資する理由

どうしてオルカンに投資するのですか。

はい。オルカンは卓球でいえばカットマンだからです。

(卓球にわかファンの私・・・)

用語説明:カットマン

「カットマン」とは、卓球における守備的なプレイスタイルの一つで、相手の強打を安定的に返球(カット)し続けることで、相手にミスを誘いながらも、逆転の機会をうかがう戦略です。単に守るだけでなく、反撃のチャンスも狙うバランスの良さが特徴です。

オルカンは、守っているようで一番強い可能性まであるということですね。

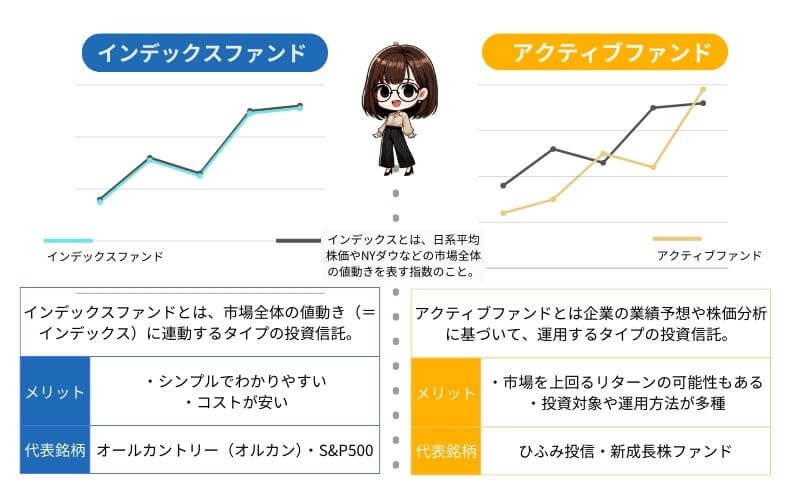

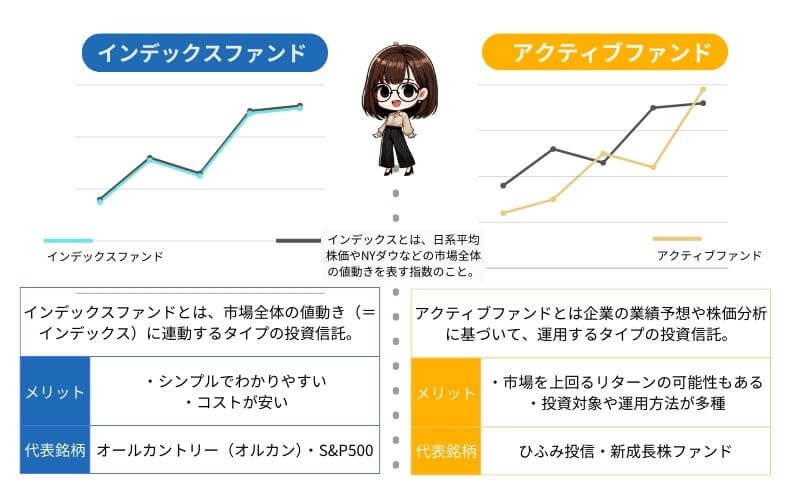

はい。これはオルカンが有するインデックスファンドの性質によるものです。

インデックスファンドとは

インデックスファンドとは、特定の指数と同じ動きを目指す投資信託です。

たとえば「S&P500」や「日経平均株価」、そして「全世界株式指数」などがあります。インデックスファンドはこれらの指数に連動するよう、多くの株や債券に分散して投資します。

投資初心者にとって、市場全体に投資できるので、始めやすいのが特徴です。

インデックスファンドは全世界株やS&P500といった指数と同じパフォーマンスを目指して運用されます。

一方でアクティブファンドは、投資のプロたちが指数よりも高いリターンを狙います。

しかしアクティブファンドの7~8割は、指数のパフォーマンスを超えられていません。

プロでも平均に勝つのは難しいのです。

だからこそ、全世界に分散投資できる「eMAXIS Slim 全世界株式(オール・カントリー)」は、全体の成長を取り込むシンプルで理にかなった選択と言えるでしょう。

全世界株式への連動: オルカンは全世界の株式市場に連動しており、個別の国や企業に偏らず、世界全体の経済成長を享受できる。

市場平均を持つことの強み:プロの投資家でも市場平均に勝つのは難しいため、平均を持つこと自体が強みとなる。

インデックスファンドへの投資について、同じクリエイターとして嫉妬するほど上手にまとめている動画をみつけたので、ぜひご覧ください。

(えっ、やだ、男の嫉妬とか・・・。)

20代がオルカンに投資するメリット

オルカンに投資する理由はわかりました。

20代にとってオルカンに投資するメリットも教えてください。

わかりました。

オルカンは保有していて快適です。特に20代の皆さんは投資期間が長いので、将来、世界の覇権が変わってくることも考えられますよね。

全世界にくまなく投資するオルカンであれば、どこに覇権が移ろうと気にしなくよいので投資期間の長い20代の方には特に向いている商品だと思います。

私もオルカンに投資しています。

私はオルカンの投資信託の資産額は、年に数回程度しか確認していません。

- 全世界にくまなく投資しているので個別株と違って精査しなくてよい。

- 投資を始める際に「長期で世界が成長する」と信じ、リスクを引き受ける覚悟をしている。

オルカンと遠距離恋愛、会えない時間がお金を育てる。

・・・まぁ、そんな感じです。

受け流しましたね。

どうして2,000万円を目指すか教えてもらえますか。

わかりました。

2,000万円という金額は安心感をもたらします。

退職金と同じくらいの金額になる方もいるでしょう。

退職金とは別に、まるで自分の「もうひとつの退職金」を積み立てているような気持ちになりますね。

リターンの追求だけでなく安心感など精神面も考慮している。

私は退職しているので肌感覚でわかるのですが、ただただお金が減っていくだけではストレスです。

しかし皆さんが退職するときに、2,000万円ものお金が退職後も年利4%で働いてくれるとしたら、頼もしいですよね。

退職後の生活費などは、退職金から取り崩す方針で新NISAの投資信託は放置します。

この戦略は、一度つみたて設定をしたら基本ほったらかしです。

手間がかからないようにしている。

退職金が2,000万円とすると、現金と投資信託の割合は1:1になります。

この比率は投資に前のめりになっていませんので平穏でいられますし、リスク管理の面から適当です。

1,000万円を超える現金の預け先

ペイオフが心配な方がいるかもしれませんが、証券口座に資金を移すという選択肢もあります。

証券口座は新NISAの運用資金を保管するだけでなく、現金の預け先としても活用できます。

国債を買うという方法もありますが、シンプルに証券口座へ移すだけでよいかと思います。

投資信託は日々、金額が変動しますが、現金を多く持っていれば安心していられますね。

無理してお金のことばかりに頭がいって、目の前のことが楽しめなくなったら、意味がない気がするんですよね。

無理はしない。

こちらの解説動画もどうぞ。

30分16秒と長めですが、代田さんの落ち着いた語り口でeMAXIS Slim商品の理解が深まりますよ。

後編が気になった方はこちらもどうぞ!

タイトルに30代・40代とありますが、幅広い年齢層の方に有益な内容となっています。

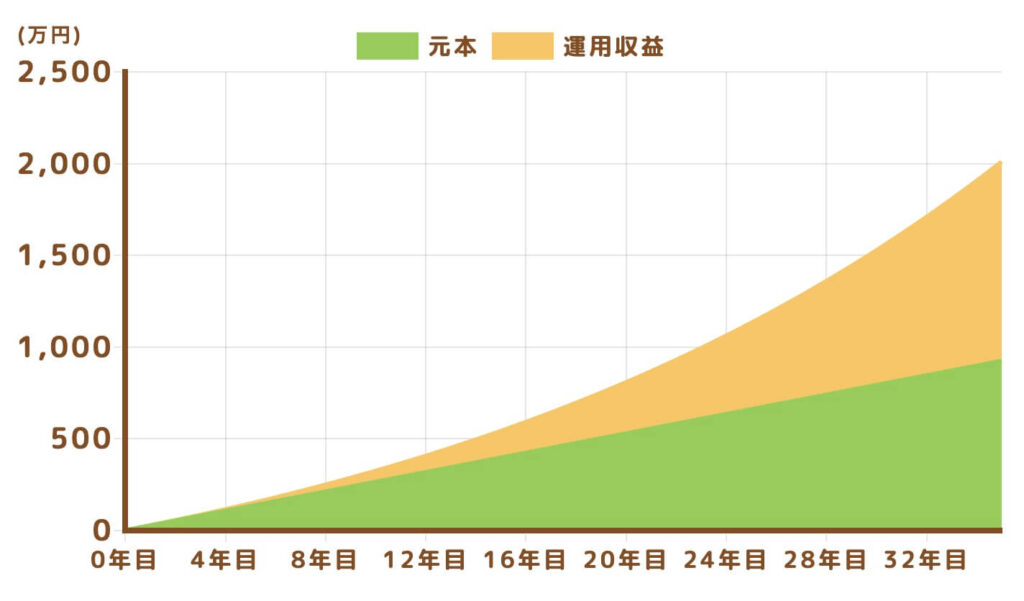

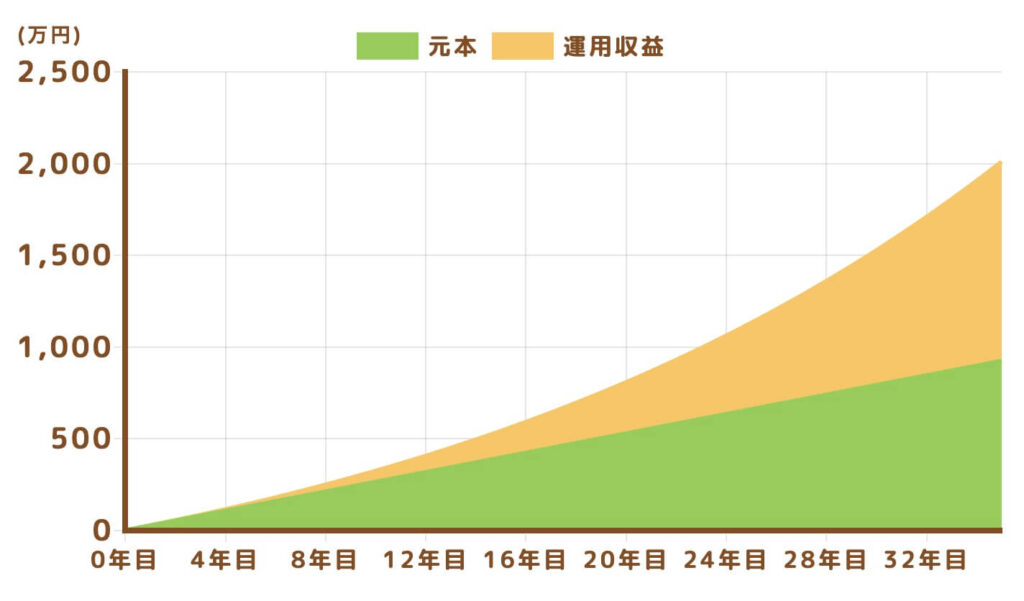

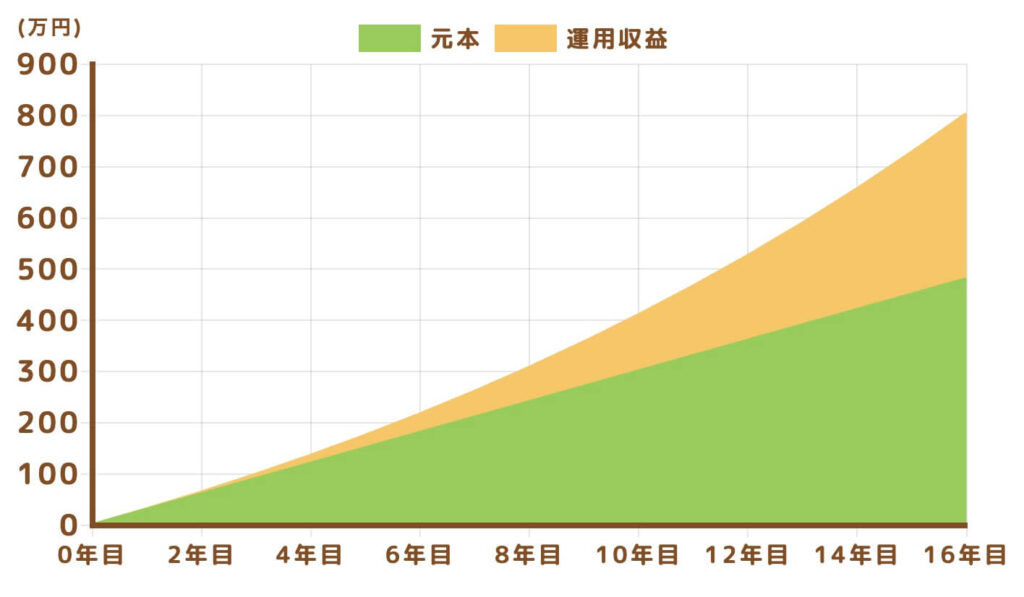

20代オルカン投資シミュレーション

ところで、2,000万円もの投資信託をどうやって準備するのですか。

複利の効果を利用しましょう。

条件

・毎月の積立金額:2.2万円(つみたて投資枠)

・想定利回り(年率):4%

・積立期間:35年

・投資対象:全世界株式のインデックスファンド

積立期間

12年目

24年目

35年目

元 本

317万円

634万円

924万円

運用収益

89万円

427万円

1,086万円

合 計

406万円

1,061万円

2,010万円

月22,000円かぁ。積み立てれるかな。

月に22,000円が難しい方は11,000円から17,000円にして、ボーナス月に余裕があったら追加するぐらいで、達成できる見込みがあると思います。

人によって状況は違いますからムリはしないでください。

公務員の年功序列のメリットをいかして、30代、40代で段階的に増やすのでもよいでしょう。

もともと財政課の予算並みに厳しくシミュレーションしていたのでしたね。つみたて額は少な目でも2,000万円に届くかもしれませんね。

・投資額が少なくても複利の効果はパワフルで侮れない。(月3,000円でも始めるべき。)

・資金に余裕ができたら、つみたて額を増やす。

もともと財政課の予算査定のように厳しく、年利4%でシミュレーションしていましたね。

少ない額でつみたて始めても2,000万円に届きそうです。

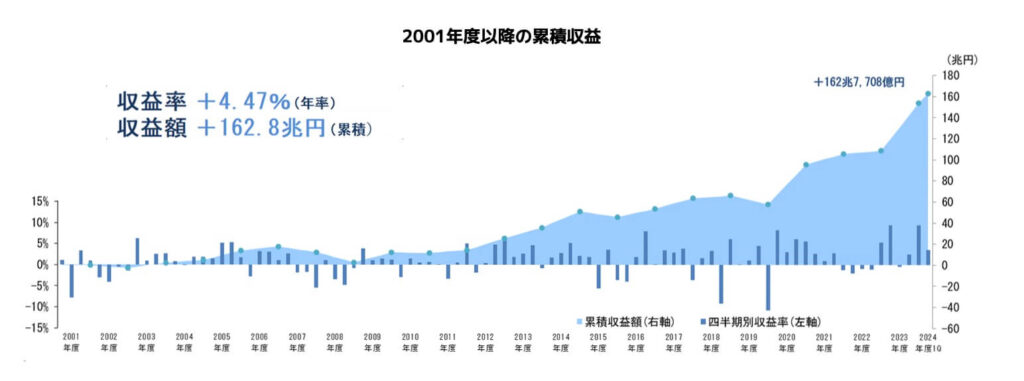

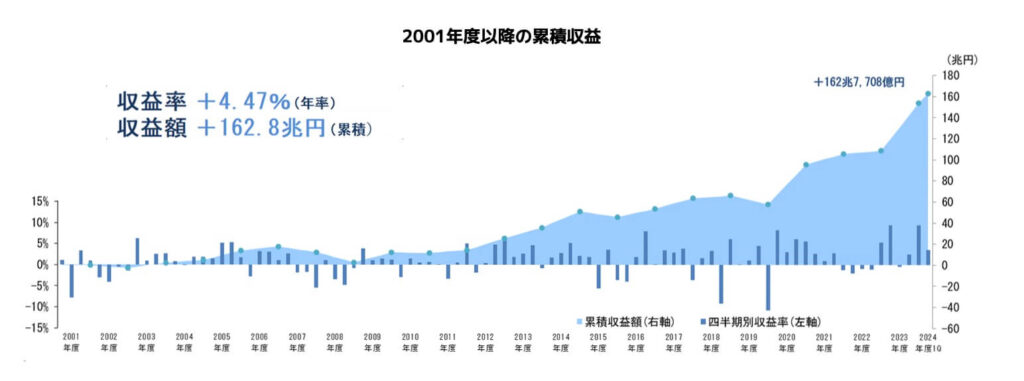

なお、年金を運用する国の機関であるGPIFの2001年度以降の平均収益率は年率+4.47%です。(令和6年10月22日にGPIFのサイトで確認したもの。)

本シミュレーションの年率4%と近しい数値になっていますね。

GPIFって、なに?(動画:4分13秒)

長期・分散投資でとても安定的に運用されていますよ。

以上が20代の基本戦略になります。

早く大きい額を新NISAに移した方が論理上は資産を大きく築けます。

しかしあえて控えめに設定しているのは、自己投資や体験にお金をつかってほしいからです。

筆者の例でいうと、40万円の司法書士講座を受講、10万円のExcelVBAのeラーニング、3万円のNOMA研修に自費参加などの自己投資をしました。NOMA研修では唯一の自費参加者だったようで、翌年、財政課がかわいそうに思ったのかはわかりませんけど、めでたく予算化されました。

身銭を切ってした経験は思い出深く刻まれますし、講座で学んだことは今でも役立っています。(ちなみにExcelVBAやAIを若い時から触っていると役に立ちます。AIを学ぶならChatGPTやDifyを対象にするのがよいと思います。)

相場に絶対はありませんから、相場や社会がどうあっても柔軟に対応できる自分をつくること。自分の成長が何よりのリスクヘッジになります。

そして若いときの経験を大切にしてほしいなと。時間は戻りませんからね。

私は新採用研修を何度か担当したことがありますが「NISAやれ」とは言えませんでした。

研修はzoomで撮影されますので、あとでそれを見た職員課から「研修中の発言としては不適切」だと叱られそうでしたので。

ですから、途中、若い方に伝えたいことを言えて気持ちよくなってしまっているシーンもあったのですが、それはともかく、新NISAはサラッと終わらせて役所人生を謳歌してくださいね。

次は縁起でもないですが、役所を辞めたい方の戦略です。

役所を辞めることを意識しているなら30代で1,000万円

最初にお断りしておくと、私は役所が大好きでした。

最高の職場環境で、上司や同僚も素晴らしく全国に誇れる役所でした。自分の居場所そのものでした。

そんな役所の人たちと接点がほしくて、法律の勉強の合間にNISAのブログを書いているのですね・・・

はい、お世話になったので役に立ちたいという思いも。

という私のことはどうでもいいのですが、30代や40代で役所を辞めていく人たちが結構います。

その人たちは役所の将来を担っていくような職員だったりします。(私は違います。)

退職後は、大学の先生や、民間企業、農業、コーチングなど多方面で活躍されています。

よく公務員は転職できないとか、SNSで見ることがあると思いますが、何事も自分次第です。

通説は自分に当てはまらないぐらいの気持ちでいきましょう。

そうですね。(またちょっと気持ちよくなってる・・・?)

皆さんも今後どうなるかはわかりません。

いやいや、まだ役所に入ったばかりの人に言うことじゃないでしょうに。

前向きな退職であればよいのですが、なかにはメンタル不調で辞めていく職員も多くいます。

私は前述のとおり、新採用の頃は、先輩職員の行き過ぎた指導により何度も辞めたいと思ったので気持ちがわかります。

退職の理由はさまざまですが、お金がないと次への挑戦が難しいです。

そこで戦略です。

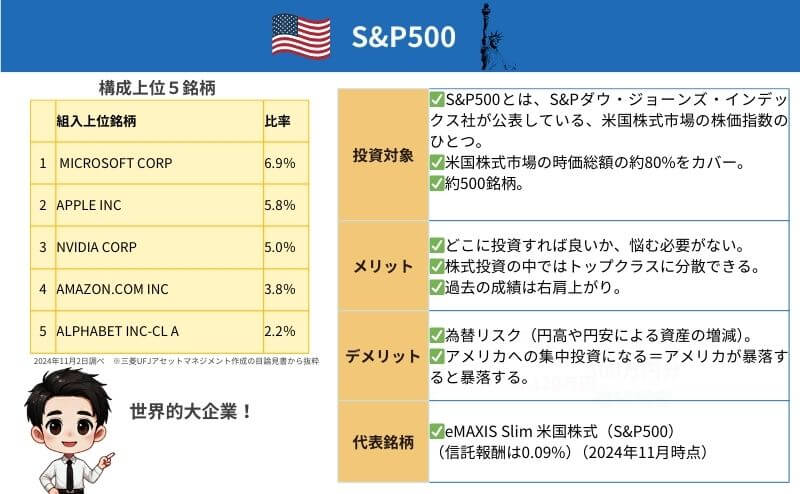

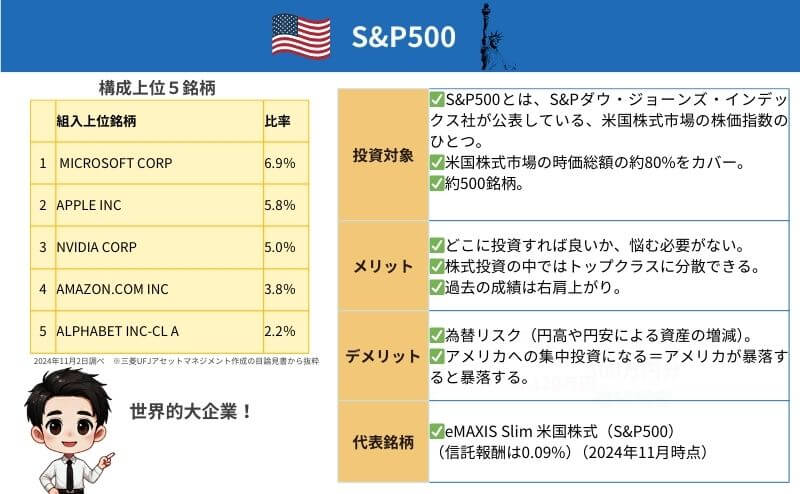

eMAXIS Slim 米国株式(S&P500)に積立投資をして退職時に1,000万円を目指す。

退職金300万円〜450万円に加え、年利6%の投資信託1,000万円を保有している状態で退職するということです。(あっ、もちろん、できれば途中で役所を辞めないでくださいね・・・。)

想定利回りは、会計課の審査並みに厳しく見て6%にしました。

過去10年間のS&P 500インデックスの平均リターンは11.30%(2024年11月30日にS&P Dow Jones Indices公式サイトで確認)ですが、直近でかなり上がったことを考慮し、あえて控えめに見積もっています。

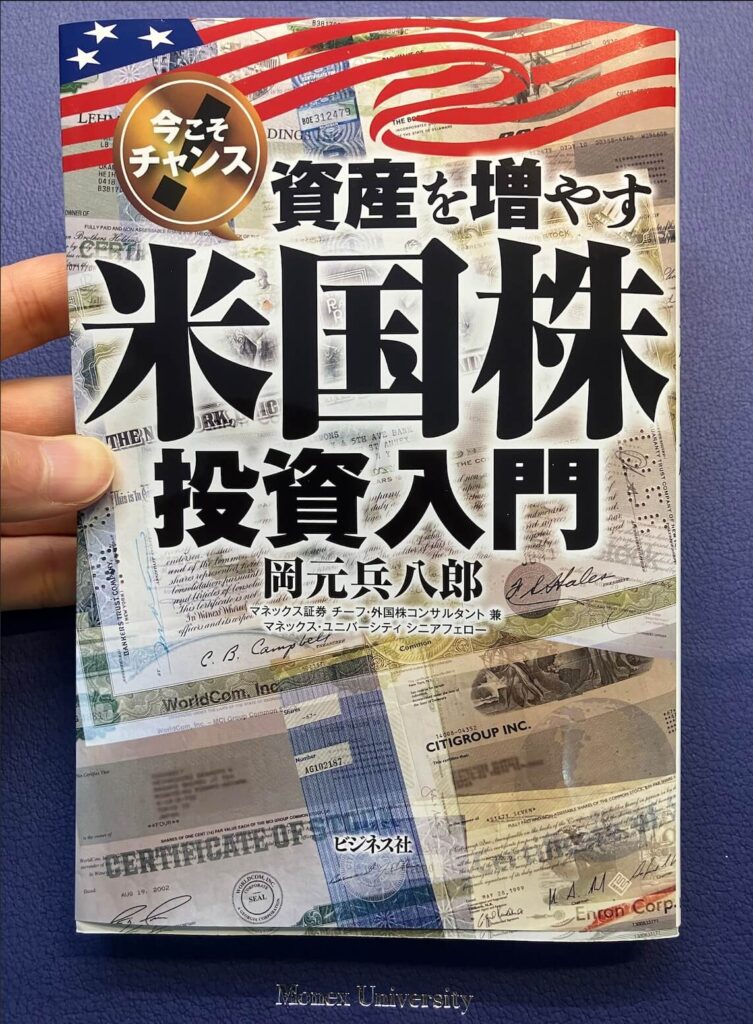

ビジネス社出版

資産を増やす米国株入門 岡元兵八郎 著

本著書にS&P500へ投資した場合のシミュレーションについて記載がありましたので引用します。

「その期待リターンは毎年6%とします。今までの為替リスクを取った約30年間のリターンが11%ですので、6%とは控えめであり、現実的なリターンだと思います。」

ページ160 長期投資に適したポートフォリオの作り方より(2021年2月1日 第3刷発行)

S&P500は鬼滅の刃でいえば柱のような頼もしさがあります。(知らない方、ごめんなさい。)

用語説明:鬼滅の刃の柱

柱(はしら)は、漫画「鬼滅の刃」に登場する最強の剣士たちで、鬼殺隊の中でも最高位に立つ精鋭たちです。各々が圧倒的な実力を持ち、仲間を守り支える頼もしさと安定感を備えています。彼らの存在が、鬼殺隊全体に信頼と安心感をもたらしているのです。

S&P500に投資する理由

・安定と成長のバランス

アップルやマイクロソフトなど、成長企業から安定収益の企業まで幅広く分散され、リスクを抑えつつ成長が期待できます。

・長期的なリターンの安定性

S&P500は、過去の実績からも堅実なリターンが期待でき、初心者でも安心して投資を始められます。

・低コストで投資可能

投資信託を通じて低コストで広範囲に分散投資が可能。個別株のリスクを避けつつ安定した成長に乗れます。

・アメリカ経済への信頼

アメリカの経済成長を支える企業に投資し、長期の安定資産形成を目指せます。

どうしてオルカンではないかというと、アメリカの高い成長に期待して投資したいということです。

やや短めの期間で1,000万円を目指すため高い年率リターンを狙っています。

オルカンとS&P500を比較すると、S&P500の方が高いリターンを期待できます。

どうしてかというと、S&P500は覇権国アメリカ10割で構成されている一方、オルカンは米国6割ですので、S&P500の方が高いパフォーマンスを発揮しています。

アメリカが今後も経済成長を続けるという見通しのもと、オルカンではなくS&P500に投資する戦略も一つの有力な選択肢だと思います。

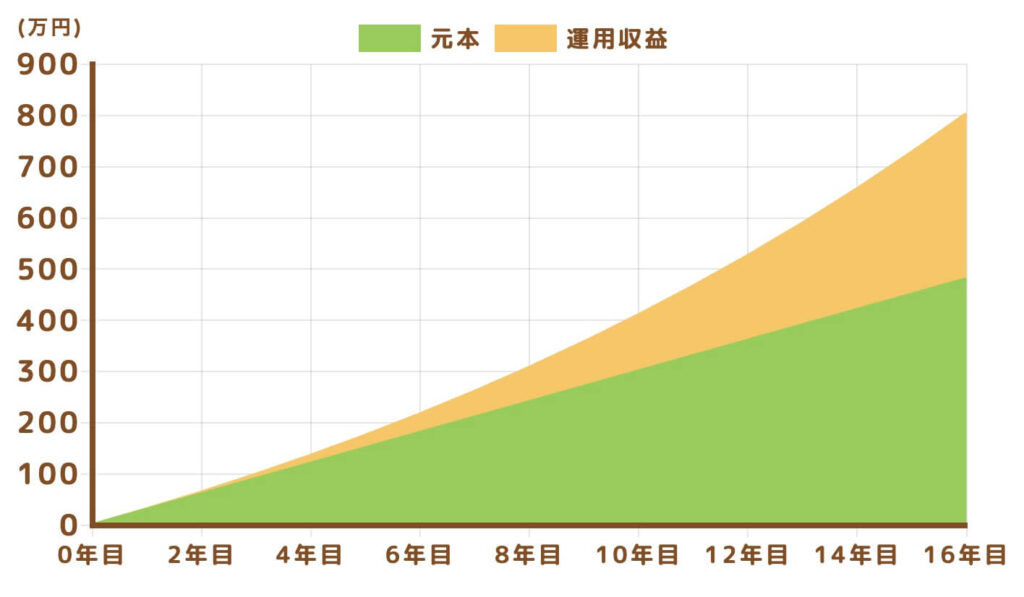

役所を辞めるかもしれない方のS&P500投資シミュレーション

条件

・毎月の積立金額:2.5万円(つみたて投資枠)

・想定利回り(年率):6%

・積立期間:17年

・投資対象:S&P500のインデックスファンド

積立期間

5年目

10年目

16年目

元 本

150万円

300万円

480万円

運用収益

24万円

110万円

323万円

合 計

174万円

410万円

803万円

1,000万円には少々足りないですが、あまり積立額を増やしてもつらいので25,000円にとどめました。

しかし年率リターンは厳しめにみているので、1,000万円に到達する可能性は十分にあります。

では、どうして1,000万円を目指すかということなのですが、安心感が大きいです。

30代半ばで退職するとなれば退職金はおそらく300万円〜450万円ぐらいではないかと思います。(知りたい方は必ず職員課などで確認してくださいね。私の場合も、退職時に職員課から「試算しておこうか?」と声をかけてもらえました。)

転職先が決まっている方は新しい環境で不安になることもあると思いますが、年率6%の投資信託を1,000万円持っていれば心の支えになると思います。

職が決まっていない方は、蓄えを取り崩してチャレンジすることになります。

ここからは、どうしても個人の状況次第になり、シミュレーションに限界があるところですが、ご参考までに。

退職金で1年はチャレンジできると思います。チャレンジ期間中は1,000万円の投資信託の存在が支えになってくれるでしょう。

また個人のチャレンジの状況に応じて、少しずつ投資信託を取崩していくことになると思いますが、1,000万円で2〜3年はチャレンジできると思います。

取り崩すタイミングは基本的に必要になったら取り崩すことになりますが、次の瞬間、何が起きるかわからないのが相場です。

現金と投資信託の割合は7:3ぐらいにキープしておきたいです。投資信託の額は変動しますから、現金を多めにしておいて、相場の行方によって、あなたの挑戦に影響が出ないようにした方がよいと思います。

わりきって全額現金にしてもいいと思います。

そうすれば相場のことが気にならずに次への挑戦ができますからね。

なお、多少はタイミングを測って、取崩した方がよいと思いますので、役所にいるうちから米国経済に関心を寄せて、相場感を掴んでおくとよいと思います。

そのあたりのことも、後日記事にしたいと思います。

役所を辞めるかもしれない方のS&P500投資メリット

市役所を辞める気持ちのある方にとってS&P500に投資するメリットも教えてください。

わかりました。

S&P500に投資するメリットは米国に関心がもてるということです。

オルカンなら全世界に分散投資できる安心感があります。

一方でS&P500は、オルカンに比べると分散の面で少し安心感が劣るかもしれませんが、その分アメリカ経済に自ずとフォーカスします。

会計課にいるとわかるのですが、どんな事業をやるにせよ、お金が動きます。会計課の審査を担当して役所のことに詳しくなりました。

同様に、アメリカのことに詳しくなっていくわけです。

これは転職や独立にも役立っていきます。

どうして?

アメリカで起こったことは遅れて日本でも起こるので、転職や独立のときに、一歩先に動くことができますよ。

アメリカに投資すると未来を先取りできる。

私自身もS&P500に投資していますが、時代はAIだということが早くにわかっていたので、2023年の3月、まだ役所に在籍している頃からずっとChatGPTに課金して使っていました。今では、複数のAIを組み合わせて使ったりしますよ。

他にも例を挙げますと、日本にまだコロナが広まっていなかった頃、米国ではワクチンの開発が行われていました。

投資家の間ではファイザーやモデルナといった銘柄が物色されました。

日本では遅れて「ファイザー打った?それともモデルナ?」などの会話がされるようになりましたね。

このことはズームビデオにもいえます。

今では役所でも当たり前に使われていますが、投資家の間では、日本にコロナが広まる前から注目されていました。

最近だとAIや人型ロボットが注目されていますね。

S&P500への投資により、米国経済への関心を高め未来を先取りする機会が得られます。

未来を先取りし、周りよりも早く動いて、そこに全集中。

チャンスをものにしてほしいです。

でも、できれば役所で活躍し続けてくださいね。

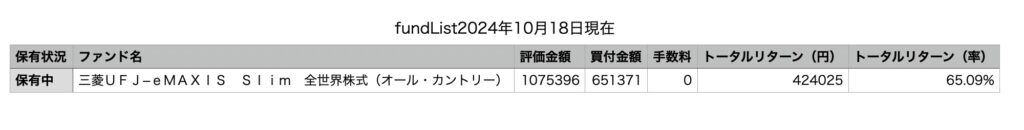

筆者の運用状況

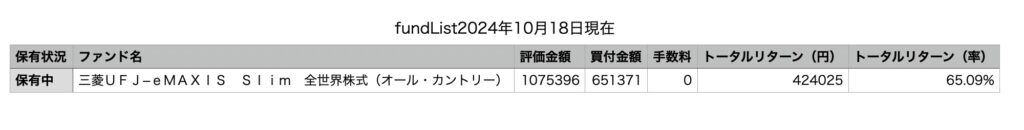

新NISA枠での買付ではありませんが、筆者のeMAXIS Slim 全世界株式(オール・カントリー)の運用状況です。参考にしていただければ幸いです。

スマホをご利用の方は、下記の画像をタップすると拡大してご覧いただけます。ご面倒をおかけします。

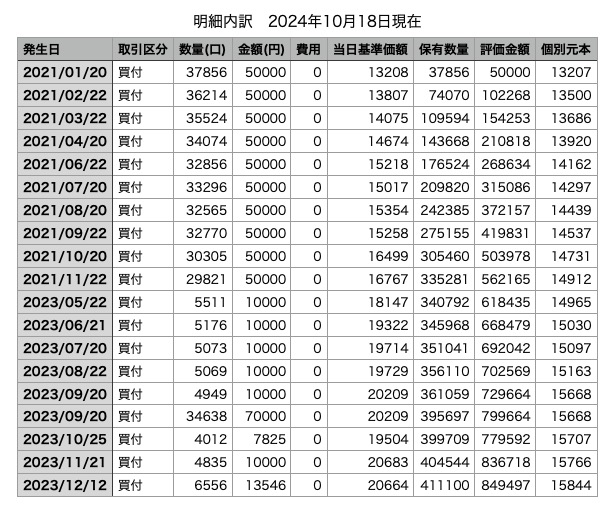

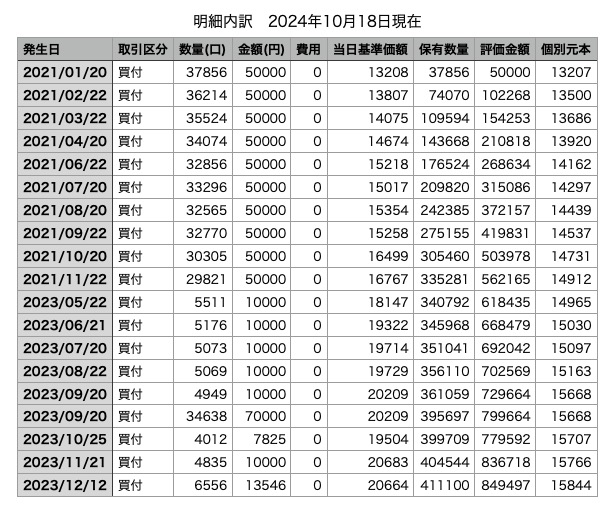

ここまで情報を出していいのかわかりませんが明細もシェアします・・・。

雑に買い付けていてすみません。

ほんと買付が雑ですね!2022年も継続していればもっと資産が膨らんでいたのでは!?反面教師ですか??

反面教師でもいいんですよ。ブログやSNSではみんな成功をアピールしますからね。こういう情報のシェアにも価値があるんですよ。

ちなみにChatGPT o1-previewの試算によると、つみたてを休んでいた2022年に毎月2万円を投資していたならば、さらに143,123円の利益がでていたののこと。

ChatGPT o1-previewの推論ってすごいですね。

(そこ?ふくり先輩って天然なのかな・・・。長期・分散・積立投資って大事よね。)

次にeMAXIS Slim 米国株式(S&P500)などの米国株インデックスの運用状況です。こちらはNISA枠で買っています。(2024年10月27日現在のデータです。)

まず旧NISAのデータです。

2021年2月〜2021年12月までは36,363円

2022年1月〜2023年12月までは33,333円つみたてています。

次に新NISAのデータです。

買付額は月に約50,000円です。

なお、筆者がオルカンとS&P500を両方買っているのは発信者の立場としてサンプルを提供するためです。両方買っても、分散効果はあまり得られないので、こういう買い方はしなくてよいと思います。

成長投資枠にチャレンジしないのがコツ

成長投資枠って言われると、何か特別なことをしなきゃいけない気持ちになりますよね。

高成長の会社に投資しなければならないのかと。

しかし成長投資枠の利用は任意です。

使うとしても、成長投資枠でもオルカンやS&P500を買うのがよいでしょう。

✔︎成長投資枠にチャレンジしないのがコツ

・成長投資枠の活用方法

・個別株投資のリスクと向き合う

・投資と人生のバランスを取る

20代で陥りやすい個別株で一攫千金の心理にも触れて記事を書きました。

成長投資枠の活用方法

ボーナス月など余裕のあるときに、つみたて投資枠で購入した投資信託を買い増しする。

20代で投資を始めれば、ものすごく有利です。

どのぐらい有利なことなのでしょうか。

皆さんは、大学や高校にいるとき、先生から「ここをテストに出しますよ」と言われたことはないですか。

私が大学生のとき友人がある講義の10年前の過去問を入手してきて、そんな前のものが出るのかよと、テスト前日の夜、半信半疑でみんなで解いて準備したんですけど、なんと本番にそのまま出題されたことがありました。

テスト中は、みんなニヤニヤしながら解いていましたよ。

皆さんは、事前に先生から過去問を渡されてここをテストに出しますと言われているぐらい有利な状況にあります。

絶対に過去問を解いて準備しますよね。そうすれば高得点が出せるのですから。

同じようにオルカンやS&P500に投資しておけばよいわけです。

オルカンがテストに絶対出る過去問みたいなものだね。

ボーナスで余裕があるときなどに成長投資枠でオルカンやS&P500を買い足しておきましょう。

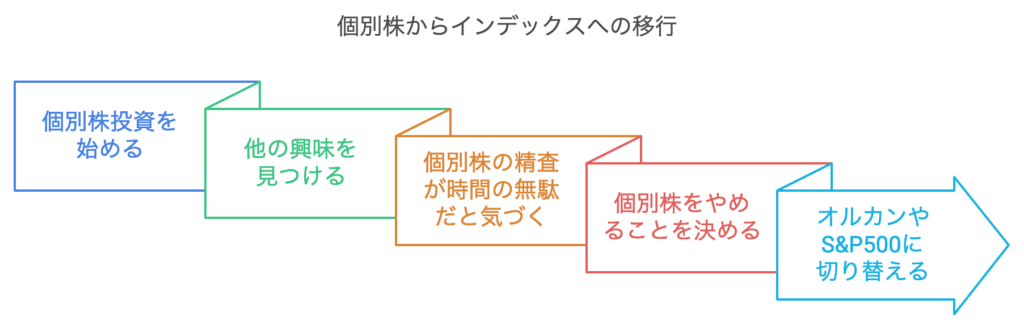

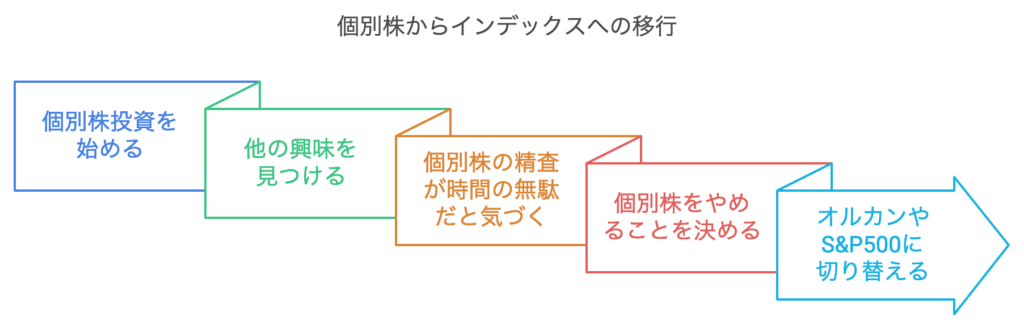

個別株投資のリスクと向き合う

投資に慣れてくると、「少額だけ個別株にも挑戦してみたい」という興味が出てくることもあるかもしれません。YouTubeや本でトレーダーが個別株で成功を収めた話を見聞きすると、私も一攫千金、同じ道を歩んでみたくなるのも自然なことです。

しかし、公務員としてのキャリアを考えると、リスクのある個別株投資にのめり込んで生活が不安定になるのは避けたいです。

たしかに個別株で成功する人もいますが、株の世界に魅了されて足を掴まれるのが怖いです。

個別株をやることは、テストに絶対に出ると約束された過去問が手元にあるのに、それを捨てて市販の問題集を解き始める行為でもあります。

個別株への投資はリスクリワードの点からも行うべきではありませんね。

20代は、仕事と資産の基盤を整える大切な時期です。堅実に積み上げた資産があれば、いずれ余裕ができたときに少額だけ個別株に触れてみるのも良いかもしれませんが、今はやめておいた方が賢明です。

投資と人生のバランスを取る

資産形成は大切ですが、それ以上に人生のバランスを大切にしてください。

公務員としてやりたいことが見つかってそこに力を注げたら幸せだと思います。

私の友人たちは、個別株に少しハマったあと、他にやりたいことがみつかり、投資に時間を費やすのがもったいなくなって辞める人がほとんどですよ。

ここで私が受講している司法書士講座の先生のポストをご覧ください。

松本先生は司法書士の受験業界でトップクラス(私はトップだと思っています)の先生です。そのうち業界を超えた存在になると確信しています。

時間は有限ですから、特に20代のうちは個別株をやらずに、まずは公務員、そして資産形成の土台をしっかり築いていただきたいです。

もちろん資産形成の土台というのはオルカンやS&P500に投資することですよ。

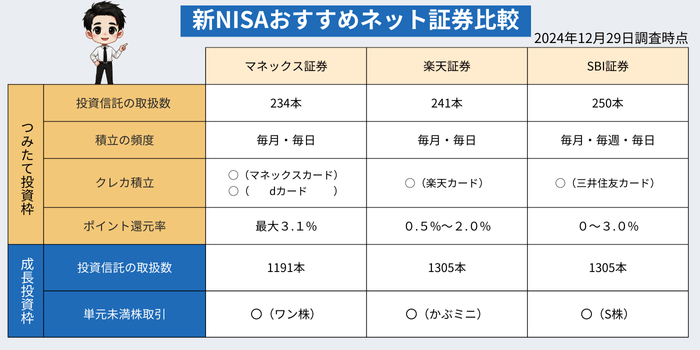

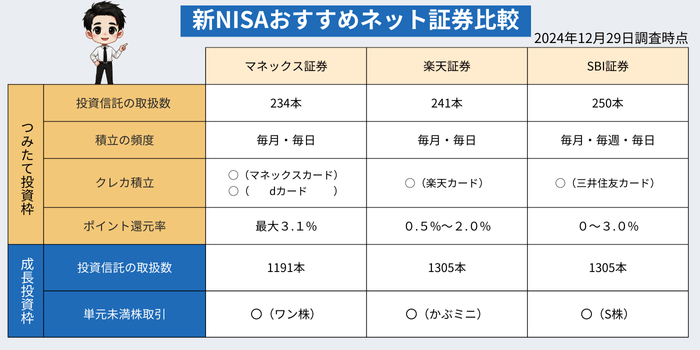

おすすめネット証券3社

NISA口座は1つしか作ることができませんが、通常取引する特定口座などであれば複数開設できます。

何の自慢にもなりませんが、私は証券口座を6つ開設しています。

✔︎おすすめネット証券3社

・証券口座を選ぶ軸

・マネックス証券

・楽天証券

・SBI証券

私は3社とも5年間ヘビーに使い続けています。

ここでは表面的な比較にとどまらず、本質的かつ踏み込んだレビューをお届けします。

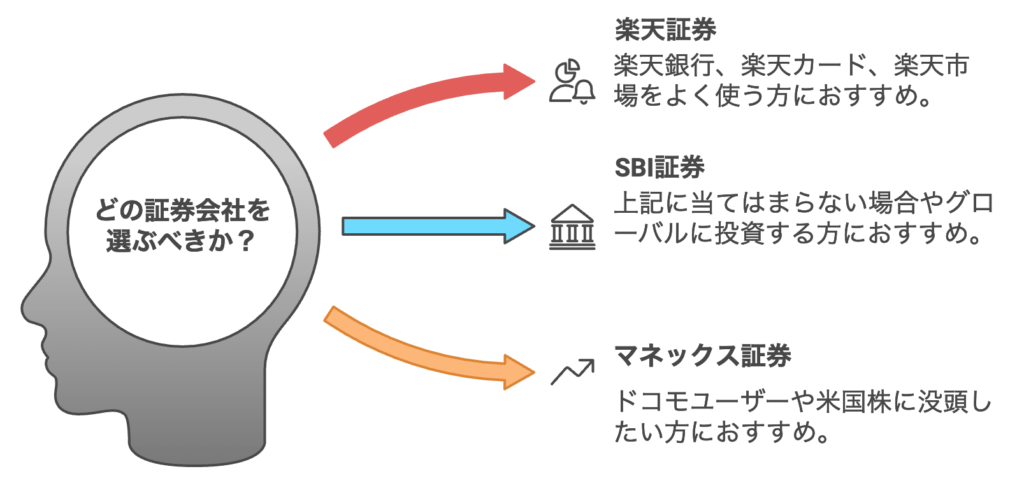

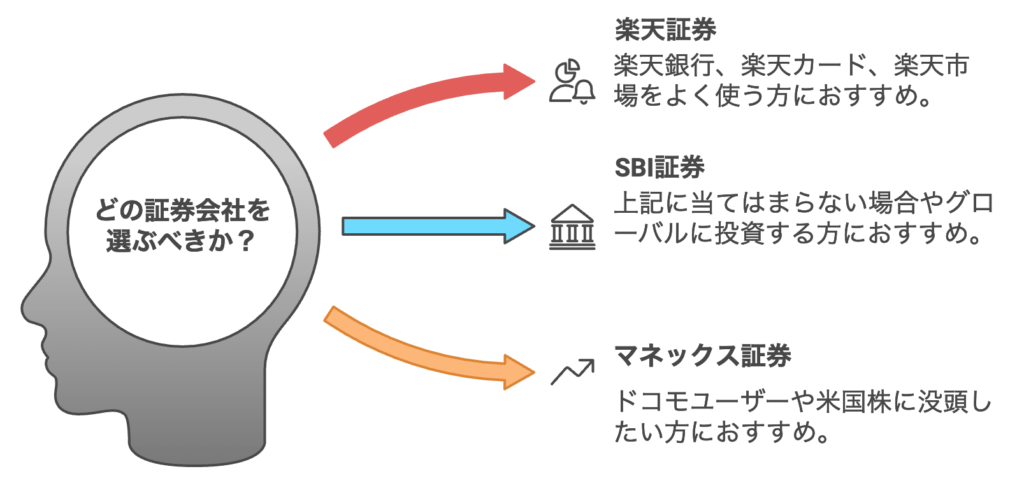

証券口座を選ぶ軸

証券会社選びで深く頭を悩ませないようにしましょう。

皆さんの時間という資源の方が大事です。

特にクレカポイントや新商品の魅力にとらわれすぎないことです。クレカポイントは今良かったとしても変更されてきている歴史がありますし、新商品が出たところで他社も追随する傾向にあります。

これらの情報に振り回されて消耗されている方をみかけます。ポイントはおまけ程度に考えた方がよいです。

私はオルカンやS&P500といった王道の商品で投資するので、上記3社とも取り扱いがあるわね。新商品とか関係ありません。

楽天銀行を使っている、楽天カードを持っていて楽天市場をよく使う、楽天モバイルと契約してNBAを観るような方は、楽天証券がよいのではないでしょうか。

私がこのタイプで、NBAの八村選手や河村選手に熱狂しています。

それ以外の方は一度SBI証券を検討するのもよいとは思いますが、下記に当てはまる方は、先にマネックス証券を検討しましょう。

・ドコモユーザーの方

・米国株に力を入れて取り組みたい方

・NISAを活用して米国に長期投資する方

以下、個別に見ていきますが、新NISAをきっかけに個別株に興味を持つ方もいらっしゃると思いますので、投資信託の積立だけではなく、総合的なレビューとしました。

マネックス証券

マネックス証券の特徴

- 顔が見える安心感

- 米国株で時間外取引ができる

- 米国株のアプリが使いやすい

- ドコモカードおよびマネックスカードでのクレカ積立が可能

マネックス証券は、かなり独特のレビューになると思います。

ネット証券は対面式ではないため、不安を感じる方もいるかもしれません。

私はマネックス証券が提供するマネユニ・アカデミーの米国株講座を受講しました。

NISAの発信をするうえで、米国株の基礎知識に欠損があってはいけないと思ったからです。

講座では、講師の方々が誠実そのもので、丁寧に偏りなく知識を教授しようとする姿勢がみられ好感をもちました。

SNS上でも、CEOの方が紳士な対応をされているのをお見かけします。投資家の要望を取り入れようと努力されています。

顔の見えないネット証券で、そばにいるような安心感を与えてくれるのがマネックス証券です。

また、アメリカの個別株の取引をお考えであればマネックス証券がおすすめです。

特に、時間外取引が可能な点が大きな強みです。

朝早く起きてからも取引できるので助かっています。

米国市場は夜間に開いていますが、マネックス証券なら夜中に起きていなくても、寝る前や起床後に取引が可能です。

取引ツールも充実しており、「マネックス銘柄スカウター」や「経済指標カレンダー」が使いやすく設計されています。

以前は米国株アプリに多少の不具合がありましたが、現在は改善済であり、快適に利用できるようになりました。

ユーザーフィードバックを真摯に受け入れ、継続的に改善している点が、マネックス証券の大きな魅力です。

楽天証券

- アプリが使いやすい

- 楽天銀行との連携がスムーズ

- 楽天カードでクレカ積立が可能

楽天証券はアプリがとても使いやすいです。

5年間頻繁に使っていて不満を感じたことはありません。

新NISAで株に興味を持ち、個別株などの取引きを始める方もいると思いますが、直感的に操作できるアプリは楽天証券の大きな利点です。

投資機会が多いのであれば、ストレスなく株を売買できるのは何より重要な要素だと思います。

唯一のデメリットとして、投資信託のつみたて設定はアプリ上ではできず、Webサイトで行うため不便に感じる方がいるかもしれません。

しかしNISAのつみたて設定は、一度設定すればそのままにする方も多いので、特段の問題ではないでしょう。

私はパソコンで積立設定しましたが、画面が見やすく快適でしたよ。自宅にパソコンがある方は、積立設定はパソコンで行うのがお勧めです。

総じて、楽天銀行とのスムーズな連携や楽天カードによるクレカ積立の利便性など、楽天証券は利用者にとって非常に使いやすい証券会社です。

SBI証券

- 外国株に強い

- 魅力的な米国高配当・増配株式ファンドを提供している

- 住信SBIネット銀行、SBI新生銀行と連携している

- 三井住友カードおよびOliveでのクレカ積立ができる

SBI証券は外国株の取扱いが豊富で、韓国株など他社で扱っていない銘柄も購入可能です。

韓国の半導体株に注目して購入を検討していたところ、他社では取り扱いが少なかったですが、SBI証券で見つけることができました。

相場の好調な国や業種は変化するため、豊富な商品を取り扱うSBI証券を開設しておけば、機会を逃さず投資を進めることができます。

投資信託の新商品も積極的に取り入れているため、NISAで長期投資を検討している方にも適しているわ。

分配金を楽しみながら長期投資をしたい方に嬉しい低コストで利回りの高い商品も揃っていますね。

| ファンド名 | 設定日 | 主要投資対象 | 実質的な負担※1 | 主要投資対象の利回り※2 |

|---|---|---|---|---|

| SBI・S・米国高配当株式ファンド (年4回決算型) | 2024年12月20日 (予) | シュワブ・米国配当株式ETF<SCHD> | 0.1238%程度 | 年率3.41% |

| SBI・V・米国高配当株式インデックス・ファンド (年4回決算型) | 2024年1月30日 | バンガード・米国高配当株式ETF<VYM> | 0.1238%程度 | 年率2.78% |

| SBI・V・米国増配株式インデックス・ファンド (年4回決算型) | 2024年2月28日 | バンガード・米国増配株式ETF<VIG> | 0.1238%程度 | 年率1.72% |

| SBI・SPDR・S&P500高配当株式インデックス・ファンド (年4回決算型) | 2024年1月30日 | SPDR®ポートフォリオ S&P500®高配当株式ETF<SPYD> | 0.1338%程度 | 年率4.04% |

※2:主要投資対象の利回りは投資対象ETFの過去1年間の配当総額の時価に対する比率(税金・信託報酬控除前)。2024年11月19日現在。

出典|SBI公式サイトを基に筆者作成

SBI証券は投資家に豊富な選択肢と安心感を与えてくれます。

グローバルな投資戦略を考えるならSBI証券はアリです。

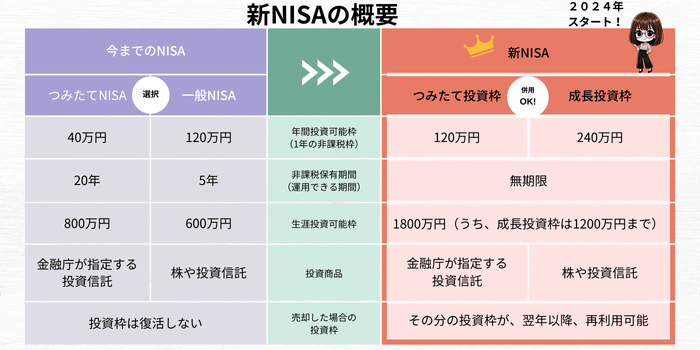

新NISAの概要と20代から始めるポイント

20代は新NISAを始める幸運なタイミングです。

率直に上の世代からは羨ましいタイミングですよ。

✔︎新NISAの概要と20代から始めるポイント

・新NISA制度の概要を理解する

・20代のNISA口座の利用状況を確認する

・20代から始める新NISAのポイントを押さえる

新NISAの概要と20代から開始するポイントを押さえていきましょう。

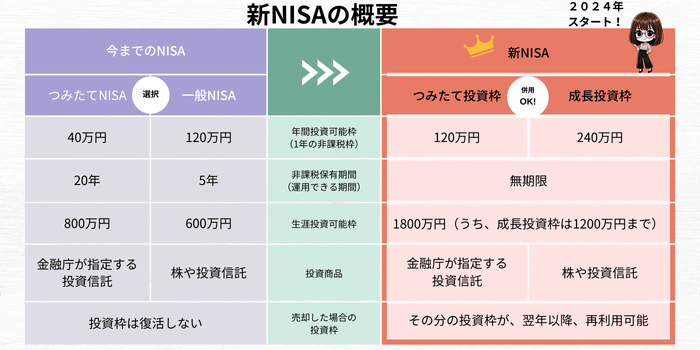

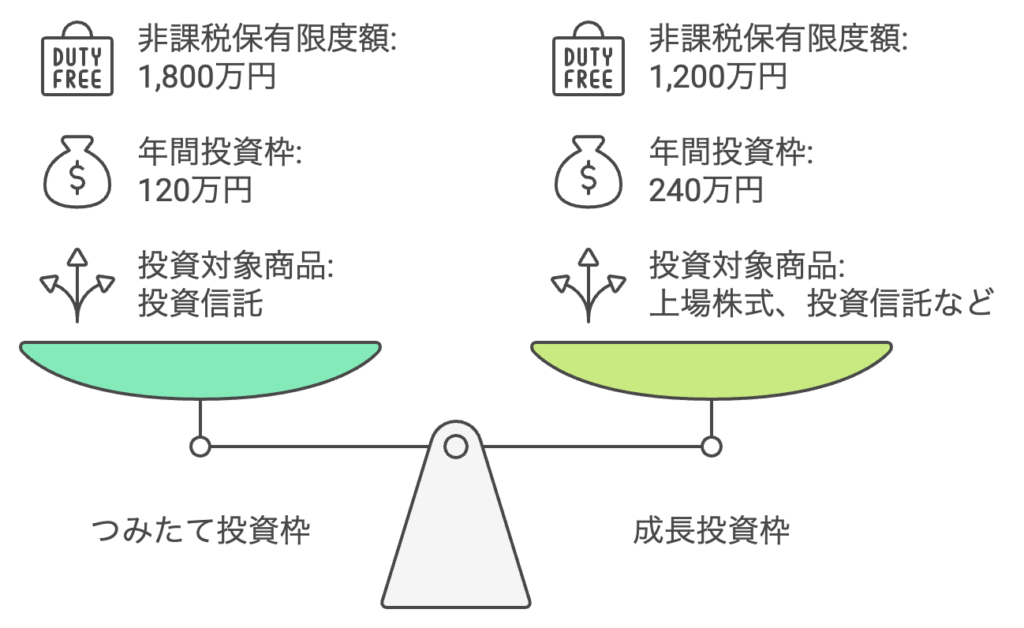

新NISA制度の概要

ここでは20代の方向けに次の3項目を解説します。

新NISA制度の概要

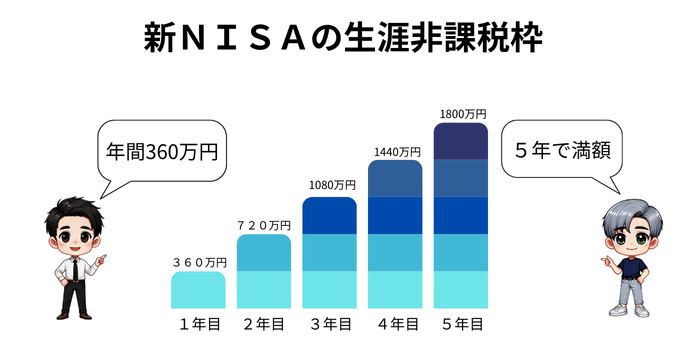

・一生涯の非課税枠が1,800万円

・2つの投資枠で自由にカスタマイズ

・非課税期間が無期限

一生涯の非課税枠が1,800万円

一生涯の非課税枠が1,800万円もあります。

これなら老後資金や子どもの教育費といった将来の大きな支出に備えた資産形成が効果的に行えますね。

最短5年で枠を埋めれるのですが、若いうちの自己投資は一生ものです。投資信託の購入はあまり無理せずに、自分のことにもお金を使っていきましょう。

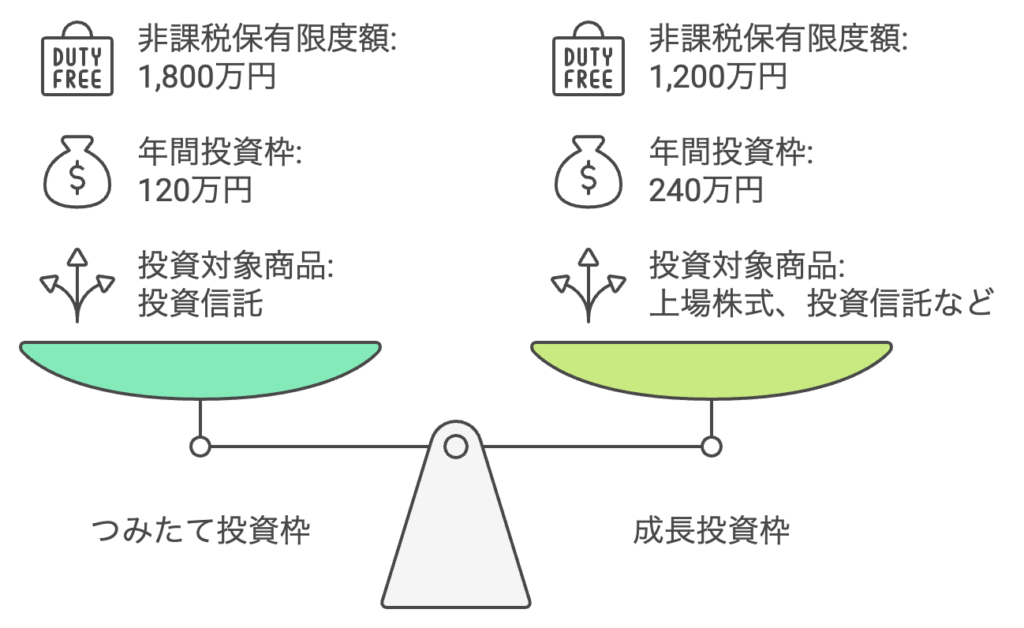

2つの投資枠で自由にカスタマイズ

新NISAには、つみたて投資枠と成長投資枠があります。

投資するときに、どちらの枠を使うか選べます。

- 生涯の非課税枠は合計で1,800万円です。その内、成長投資枠として最大1,200万円まで利用可能。

- つみたて投資枠だけで1,800万円まで利用することもできる。

成長投資枠の利用は任意です。

つみたて投資枠だけで、ずっとコツコツ積み立てることもできます。

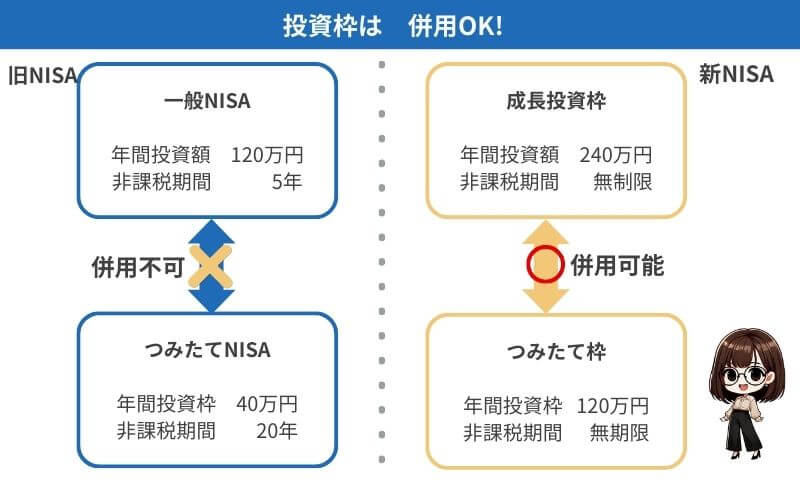

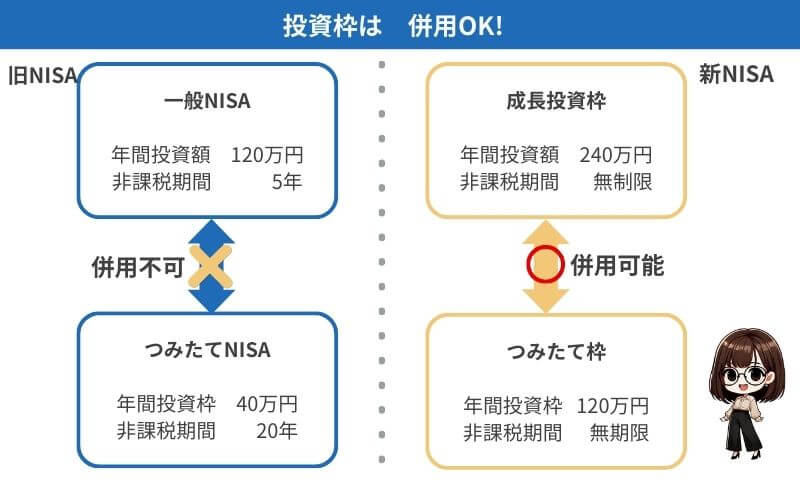

非課税期間が無期限

旧NISAでは5年または20年しか保有できませんでした。

しかし新NISAでは非課税期間が撤廃され無期限になりました。

この変更により、20代の方にとって、ますます使える制度となりました。

20代から始めれば60年など超長期で運用するともできます。

制度が変わらなければ・・・

無期限になったとはいえ、早く開始するべきです。

早く始めるべき理由を考えてみましょう。

新採用の「オカネ主事」が職場で少しずつ経験を積んでいくように、あなたの資産も新NISAの環境で徐々に育っていきます。オカネ主事は、時間と共に力をつけ、しっかりと成長(資産形成)していくものです。

異動先が合わずに大暴落などということもありますが、それを乗り越えて長期で立派な職員に育っていきます。

新人職員に成長の機会を与えるように、あなたのお金も早く新NISAに配属してあげて、ゆっくりと育ててみませんか?新NISAでオカネ主事の成長物語を始めましょう。

以上のとおりポイントをまとめましたが、こちらの動画で知識を補完しておくとよいでしょう。

20代のNISA口座の利用状況

まずは年代別のNISA口座数を見ていきましょう。

20代は増加率が高いですね。

若年層の投資意識の高まり:

- 20代のNISA口座数の増加率が全体を上回っていることから、若年層の投資への関心が高まっていると考えられます。

資産形成の早期化:

- 20代から資産形成を始める人が増えており、長期的な投資戦略を取る傾向が見られます。

金融リテラシーの向上:

- 金融教育や情報提供が進んでおり、若年層の金融知識が向上している可能性があります。

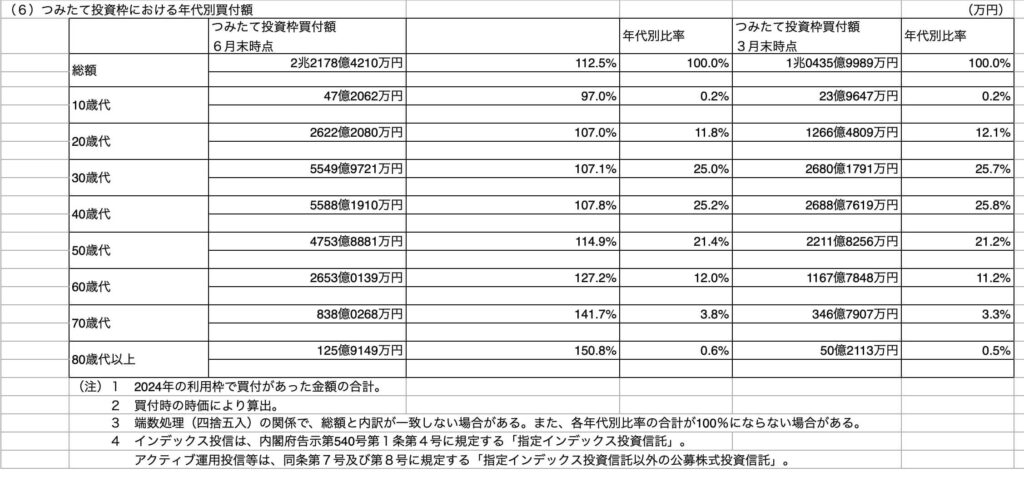

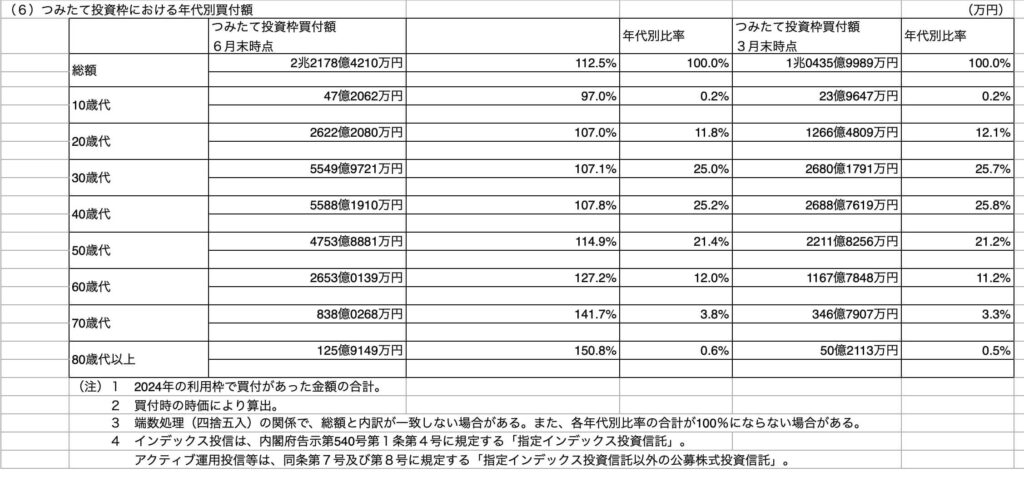

続いて積み立て投資枠における年代別買付額を見てみましょう。

20代の買付額も大きいけれど、高齢層の投資意欲が目立つわね。

若年層の買付額は増加しているが、増加率は全体を下回る

- 20代の買付額は約2倍になっているが、全体の増加率(112.5%)には届いていない

- これは他の年代、特に高齢層の買付額増加が著しいため

年代別比率が減少

- 20代の年代別比率は12.1%から11.8%へと減少

- 他の若年層(30代、40代)も同様に比率が減少している

高齢層の投資意欲の高まり

- 60代以上の増加率が非常に高く、高齢層のつみたて投資枠への関心が高まっている

最後に成長投資枠における年代別買付額を見ていきましょう。

成長投資枠の買付額は20代で大幅に増加していますね。

投資意欲の高まり:

- 20代の成長投資枠における買付額が大幅に増加しており、若年層の投資意欲が高まっていることが伺えます

市場参入の積極化:

- 年代別比率が増加していることから、20代が市場での存在感を強めていると言えます

リスク許容度の高さ:

- 成長投資枠はリスク・リターンが高い商品を含むため、20代はリスクを取って高いリターンを狙う傾向があると考えられます

次に、20代から新NISAを始める際のポイントについて見ていきます。

20代から始める新NISAのポイント

ポイントは個性を出さないことです。

20代は投資期間が十分に確保されていますので、特別なことは不要です。

具体的なポイントは次のとおりです。

- インデックスファンドに淡々と積み立て投資をしましょう。

- 投資を早期に開始しましょう。

会計課に差し戻しをされたときの修正と同じく感情を表に出さずに淡々と投資を・・・

そして再回議はお早めに・・・

差し戻すときは、会計課の私たちも心が痛んでいるのよ!

全世界株式やS&P500に連動する投資信託にコツコツと投資します。

具体的にはeMAXIS Slim 全世界株式(オール・カントリー)あるいはeMAXIS Slim 米国株式(S&P500)につみたて投資をするということでしたね。

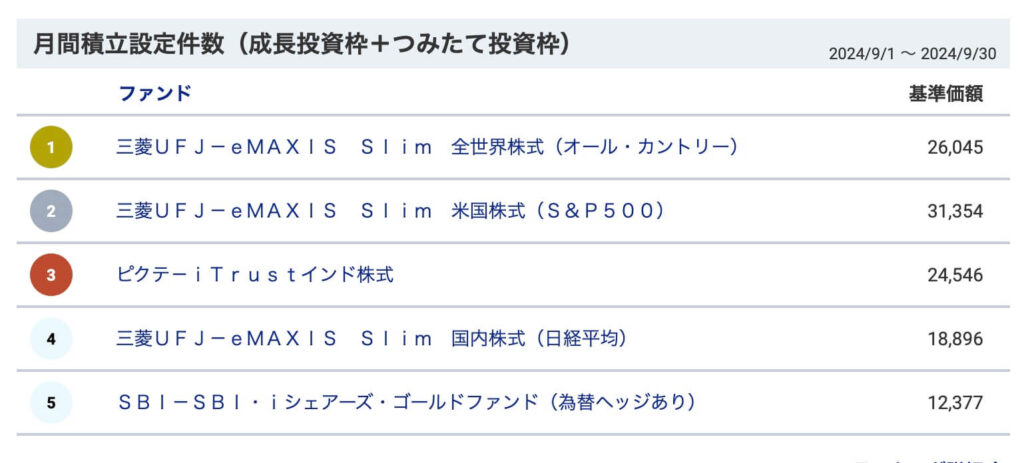

1位と2位にランキングされていますね。

先人たちの教えにより、新NISAの使い方が浸透している結果だと思いますがランキングは参考にとどめましょう。自分で考えることが大切です。

20代から新NISAを始める4つのメリット

20代は投資期間が長くとれる。これこそが最大のメリットでしょう。

投資が長期に渡るので、山あり谷ありですが淡々と投資を継続しましょう。

✔︎20代から新NISAを始める3つのメリット

・長期的に資産を増やせる

・インフレから資産を守れる

・金融リテラシーが向上する

・将来の選択肢を増やせる

ここでは、20代から新NISAを始める4つのメリットを見ていきましょう。

長期的に資産を増やせる

20代で新NISAを始めると、長期間にわたり資産を育てられます。

複利の力を利用して、雪だるまのように資産を増やしていきましょう。

投資をすることで、お金も働いてくれますから現役期は二馬力ですね。

現役のうちに新NISAの資産規模を大きくしておきましょう。

大きくするコツは早く開始することです。

早く開始する>投資額をムリに増やす

早く開始することは誰にでもできます。

一方で投資額を増やすのは、誰にでもできることではありませんね。

早く開始して、お金と二馬力で資産を増やしていきましょう。

インフレから資産を守れる

最近、物価が上昇していると感じませんか。

投資信託を持っているとインフレ対策にも有効です。

株式や投資信託は、物価が上がると価値も上がりやすいです。企業の売上や利益が増えると、株価も一緒に上がることが多いからです。

したがってインフレが進んでも、投資をしていれば資産を守りながら増やすことが期待できます。

物価上昇の背景の1つに、為替の影響があります。

上に行くほど円の価値がドルと比べて下がっていることを意味します。

5年前は1ドルを108円で買えていたのに、2024年10月は150円も払わないと買えません。

このように円の価値が安くなっている傾向にあります。

役所内に設置されている銀行の電光掲示板に1ドル140、41、42円・・・などと日に日に上昇していくのが見えて、動揺したのを思い出します。

働いているのに銀行口座に預けているお金が目減りしていくのを感じました。

銀行口座に円を預けるという行為も、実は「円への投資」と言えます。そして、円資産にすべてを預けるのは円にオールインしている状態です。

意識せずとも、私たちの資産は世界経済の影響を受けています。

つまり、日本円だけに頼るのではなく、他の通貨や資産に分散することで、経済の変動リスクを軽減できるということです。

身近なところでいえば、日本で人気のiPhoneはずいぶん高額になりましたよね。

もう高くてなかなか買えないよ〜

しかし、先に挙げたeMAXIS Slim 全世界株式(オール・カントリー)あるいはeMAXIS Slim 米国株式(S&P500)を購入すれば、他の国の通貨に分散された資産を持つことになります。

ドル円で考えると、日本円が安くなるとドルの価値が相対的に上がり、ドル資産が膨張します。

つまり、給与は目減りしても、ドルの資産が増えることで、円安時のリスクヘッジとして機能するわけです。

金融リテラシーが向上する

20代から投資を始めると、資産形成だけでなく、自然に金融リテラシーが身につきます。リスクやリターンの理解が深まり、投資詐欺や不適切な商品を見極める力も養われます。

たとえば、「月利6%で元本保証」という商品に対して「通常あり得ない」と気づけるようになります。これは、S&P500といったアメリカを代表するインデックスでも年間リターンは6%程度で、元本保証もないことを知っているからです。

アメリカを代表する500社でそれなんだから月利6%で元本保証なんてありえない。

また、リスクとリターンは相関しており、リスクが高ければリターンも高くなるため、リターンが期待できる一方でリスクがゼロというのは矛盾していると理解できるようになります。

こうした知識が備わることで、安易に高リターンをうたう話を疑うことができます。

詐欺に一度でも引っ掛かるとリカバリーするのが大変です。

皆さんには一度も引っかかってほしくないので、こちらの動画でも勉強しておきましょう。(歯車マークから2倍速にすれば3分34秒で視聴できます。)

将来の選択肢を増やせる

公務員として経験を重ねるうちに、社会問題に対して、役所を離れて何か具体的なアプローチをしたい気持ちが芽生えるかもしれません。

たとえば、固定資産税課で所有者が不明のために有効な課税ができない歯痒さから、相続登記を促進させたいと思ったり、福祉課で支援が行き届かない高齢者の現状に接し、もっと直接的な支援ができないかと考える場面があるでしょう。

新しい挑戦に向かうには、資産が「安心して次の一歩を踏み出す後押し」となります。

まずは役所での仕事に全力で向き合いましょう。経験の中で自然と「自分が進むべき道」が見えてくるはずです。そして、その時には新NISAで築いた資産が、新たな挑戦を支える力になります。

私が伝えたいことは大体伝えられました。

もし時間のある方は、こちらの動画もご覧ください。

2024年1月1日に亡くなられた山崎元さんが若い皆さんに伝えたいことが詰まった内容です。(24分13秒の動画です。)

まとめ

別紙のとおりです!

いかがでしたでしょうか。

20代から投資を始めれば無理なく2,000万円を狙えることがお分かりいただけたと思います。

もちろん積立額を増やして億を狙うこともできます。しかし、無理のない積立額にしたのは、投資にとらわれず人生を楽しんでほしいという思いが強く出たためです。

皆さんにとって、この記事が1つでもよいので役に立てることを願っています。

あなたの小さな一歩が、資産形成の導火線に火を灯し、やがて大輪の花火となって未来を彩りますように。

パジャ丸は心からそう願っています。

よ〜し、パジャ丸は、ねんねの時間。ふくり先輩に体を戻してあげようっと。それっ!!!

あれっ、僕は今までいったい何を・・・?

最後までお読みいただき、ありがとうございました。

あなたの資産形成を応援しています。

Q &A

- 20代で月にいくら積み立てれば安心ですか?

-

毎月22,000円を35年間積み立てることで、2,000万円を目指すことが可能です。無理せず積立可能な金額から始め、余裕があるときに増額するのもおすすめです。

- 公務員でも新NISAを利用して大丈夫ですか?

-

はい、公務員の投資は副業にはあたりませんので、堂々と投資が可能です。安心して資産運用を始めましょう。

- 20代から新NISAを始めるメリットは?

-

20代から始めると、複利の力を活かして長期間で資産を増やせるほか、金融リテラシーが向上し、インフレや為替リスクにも対応できます。また、将来の選択肢が広がるため、仕事の安定と挑戦を両立できるでしょう。

- eMAXIS Slim 全世界株式(オール・カントリー)とは?

-

「オルカン」の愛称で親しまれる全世界株式のインデックスファンドで、各国に分散投資できるため、長期投資に適しています。覇権の移り変わりを気にせずに保有できるメリットもあり、20代の積立投資として人気です。

- S&P500への投資のメリットは?

-

S&P500はアメリカの500社に分散投資するインデックスで、米国の経済成長を期待したい方に向いています。成長性が高く、日本に先駆けて米国経済の動向を捉えられるメリットもあります。